En cette fin d’année 2011, l’Europe, et en particulier la zone Euro, semble être entrée en récession. Trois des quatre premières économies de la zone Euro, la France, l’Italie et l’Espagne ont connu une fort mauvais quatrième trimestre 2011 et devraient continuer sur cette pente au moins pour le premier semestre 2012. Il en va de même pour la Belgique, et, bien entendu, pour la Grèce et le Portugal. Rien de ceci n’est étonnant. La mise en œuvre simultanée de plans d’austérité dans ces différents pays, décidés pour équilibrer les comptes publics et « sauver l’euro », ne pouvait que provoquer une contraction de l’économie. À ceci vient s’ajouter la politique des banques. Très exposées à la crise de la dette souveraine, fragilisées par les conséquences de la crise des « subprimes » et les crédits dits « toxiques », elles ont fortement réduit le crédit interbancaire ainsi que les prêts aux particuliers et aux entreprises. La Banque Centrale Européenne a bien tenté de prévenir ce scénario, et elle a accordé d’importants crédits pour une durée de trois ans aux banques. Mais rien n’y a fait. Les banques ont utilisé cet argent pour le placer à très court terme (moins d’un an), et de plus elles ont apporté une partie de leurs créances à la Banque Centrale Européenne. Le mouvement de contraction des crédits n’a donc pas pu être arrêté. Nous avons donc aujourd’hui la conjonction d’une politique déflationniste menée par les États et d’une forte contraction du crédit, impulsée par le secteur bancaire.

Les conséquences sociales sont évidentes ; le chômage, déjà important dans ces pays, va continuer à monter. Il devrait atteindre les 23% en Espagne et les 10% en France d’ici à la fin de 2012. Mais les conséquences économiques et fiscales de cette situation seront encore pires. Fiscalement, la combinaison de la récession et de la montée du chômage va réduire à néant, ou peu s’en faut, les efforts consentis pour réduire la dette publique. Avec la baisse de la production intérieure ces pays vont connaître une baisse plus que proportionnelle de leurs recettes fiscales. Sans le même temps, les dépenses sociales vont augmenter mécaniquement en raison de l’accroissement du chômage. Le déficit public, que l’on avait cru combattre par les plans d’austérité, réapparaîtra dès la fin du premier trimestre 2012, ce qui rendra nécessaires de nouveaux plans d’austérité, qui viendront ajouter leurs effets déflationnistes aux précédents. D’ores et déjà dans le cas de l’Espagne, le déficit pour 2011 sera de 8% du PIB au lieu des 6% prévus en raison de la contraction de l’économie (et ceci sans compter la régularisation des impayés publics qui se montent à près de 10% du PIB).

Par ailleurs, les agences de notation, qui craignent tout autant la dette que la récession, continueront de dégrader les pays, les uns après les autres. Cette dégradation signifie un renchérissement des emprunts qui sont nécessaires soit pour assurer le refinancement de la dette existante soit pour assurer le financement du déficit, sur les marchés financiers. On sait déjà que la France devra ainsi emprunter 178 milliards d’euros en 2012, l’Italie sans doute 450 milliards, l’Espagne probablement plus de 250 milliards, et ceci sans compter les besoins de la Grèce, du Portugal et de l’Irlande.

La hausse du coût de la dette pèsera toujours plus lourd sur les budgets publics, obligeant les gouvernements à des choix cornéliens soit de réduire les autres dépenses publiques (et d’aggraver le mouvement déflationniste) soit d’aboutir à un déficit plus élevé que prévu.

Rien ne semble donc pouvoir arrêter la spirale déflationniste dans laquelle la zone Euro s’est engagée dans le faux espoir de sauver la monnaie unique. La poursuite de ce qui est aujourd’hui une chimère ne sera pas sans conséquences sur les pays voisins, en Europe et hors de l’Europe.

La contraction du crédit dans la zone Euro va affecter de manière importante les banques des pays de l’est de l’Europe, qui sont très dépendante pour leur refinancement des banques Allemandes, Autrichiennes (Raffeissen et Volksbank) Françaises et Italiennes (Intesa et Unicredit). Les 6 pays concernés (Bulgarie, République Tchèque, Hongrie, Lettonie, Lituanie, Pologne et Roumanie) ont accumulé pour 652 milliards d’Euros de créances par rapport à l’ensemble des banques de la zone Euro contre seulement 131 milliards pour la Russie. Une limitation des prêts des grandes banques européennes aura des conséquences importantes sur l’activité économique de ces pays. On le voit déjà en Hongrie, mais aussi en Pologne.

Mais la conséquence la plus importante sera bien sur dans le domaine commercial. Avec l’entrée en récession, voire en dépression, d’une grande partie de la zone Euro les pays émergents exportateurs de produits manufacturés seront les plus pénalisés. Pour les exportateurs de matières premières (comme la Russie et, dans une moindre mesure le Brésil), l’impact sera moindre, mais devrait pourtant être notable. L’explication de cette asymétrie dans les effets se comprend aisément. Les matières premières sont relativement peu élastiques aux modifications, à la hausse comme à la baisse, de la demande. Si, en période de récession, les usines consomment moins d’énergie par exemple, la consommation des ménages reste relativement inchangée. Par contre, en période de difficultés économiques, il est toujours possible de remettre des achats de biens manufacturés à des jours meilleurs.

En Europe, les pays les plus touchés seront la République Tchèque, la Hongrie, la Roumanie et la Pologne. En raison de leurs spécialisations industrielles, la Chine, la Corée du Sud et la Malaisie seront les pays d’Asie où l’impact sera le plus important.

Ainsi, la récession de la zone Euro devrait avoir des conséquences importantes sur l’Asie mais aussi sur l’Europe centrale et orientale où sont concentrés les pays exportateurs de biens manufacturés. Elle devrait avoir des conséquences bien moindres au Moyen-Orient et en Russie. Mais il est clair que l’économie mondiale sera affectée dans son ensemble. À ne penser qu’à l’Euro, les dirigeants Allemands et Français qui sont à l’origine des divers plans d’austérité appliqués dans les différents pays de la zone Euro ont pris la responsabilité d’infliger une crise dans la crise.

L’opinion de l’auteur ne coïncide pas forcément avec la position de la rédaction.

La crise de la zone Euro et la responsabilité historique des dirigeants européens

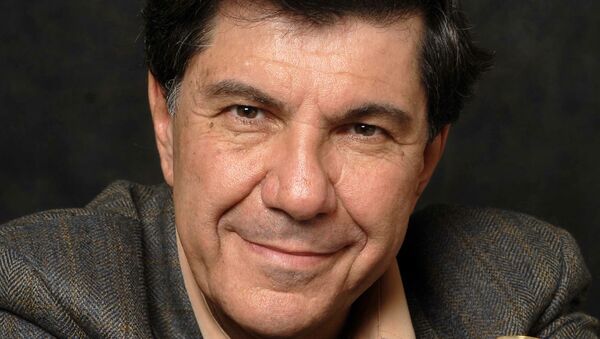

*Jacques Sapir est un économiste français, il enseigne à l'EHESS-Paris et au Collège d'économie de Moscou (MSE-MGU). Spécialiste des problèmes de la transition en Russie, il est aussi un expert reconnu des problèmes financiers et commerciaux internationaux.

Il est l'auteur de nombreux livres dont le plus récent est La Démondialisation (Paris, Le Seuil, 2011).